DDOLKONG

일본 반도체 제조장비 시장 동향 본문

2024년 세계 반도체 제조장비 매출 전년 대비 3.4% 증가한 1090억 달러로 사상 최고치 경신

일본의 제조장비 매출 또한 전년 대비 15% 증가한 4조2522억엔으로 사상 처음 4조 엔 돌파

앞으로도 생성형 AI용 반도체 수요 증가에 따른 첨단품 전용 반도체 제조장비 투자 확대로 시장 성장 기대

시장 동향

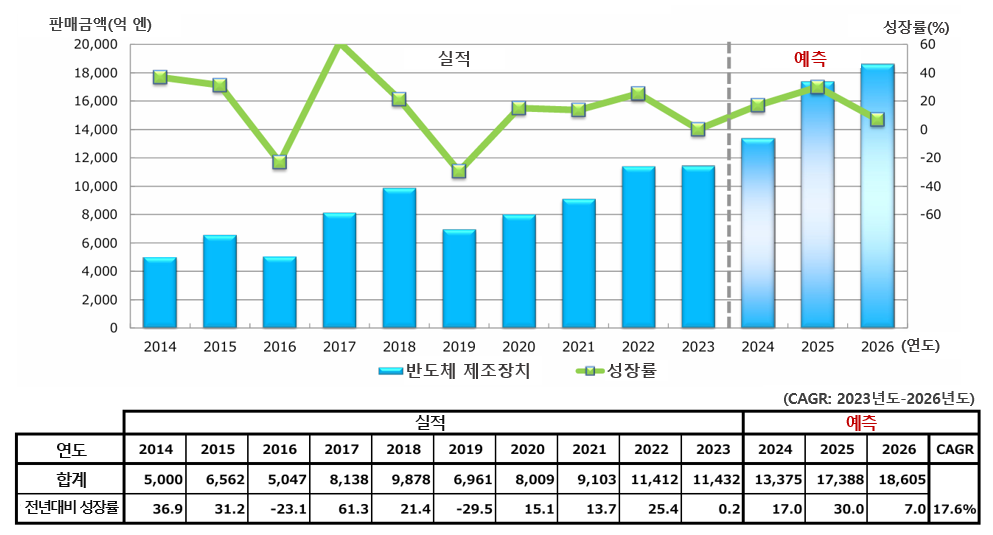

일본 반도체제조장비협회(SEAJ)가 2024년 7월 4일 발표한 수요 예측 조사*에 따르면, 2024년도 일본의 반도체 제조장비 시장 규모(판매 금액 기준)는 2024년도 하반기부터 메모리 투자 회복이 예상됨에 따라 전년 대비 15% 증가한 4조2522억 엔에 이를 것으로 전망된다. 또한, 2025년도에는 로직·파운드리 및 메모리 분야에서 견조한 투자가 이뤄질 것으로 보이며, 이에 따라 2024년 대비 10% 증가한 4조6774억 엔에 이를 것으로 예측된다. 2026년도에는 AI 관련 반도체의 수요 상승 효과가 본격적으로 나타날 것으로 예상되며, 이에 따라 시장 규모가 2025년 대비 10% 증가한 5조1452억 엔에 달할 것으로 보인다. 즉, 일본의 반도체 제조장비 수요는 계속해서 증가할 것으로 전망된다.

* 일본 반도체제조장비협회(약칭: SEAJ)의 반도체 조사통계 전문위원회 및 FPD 조사통계 전문위원회에 의한 수요예측과 SEAJ 이사·감사회사 20개사에 의한 시장규모 동향조사 결과를 종합적으로 논의·판단하여 정리한 결과

<2014~2026년 일본의 반도체 제조장비 시장 규모>

(단위: 억 엔, %)

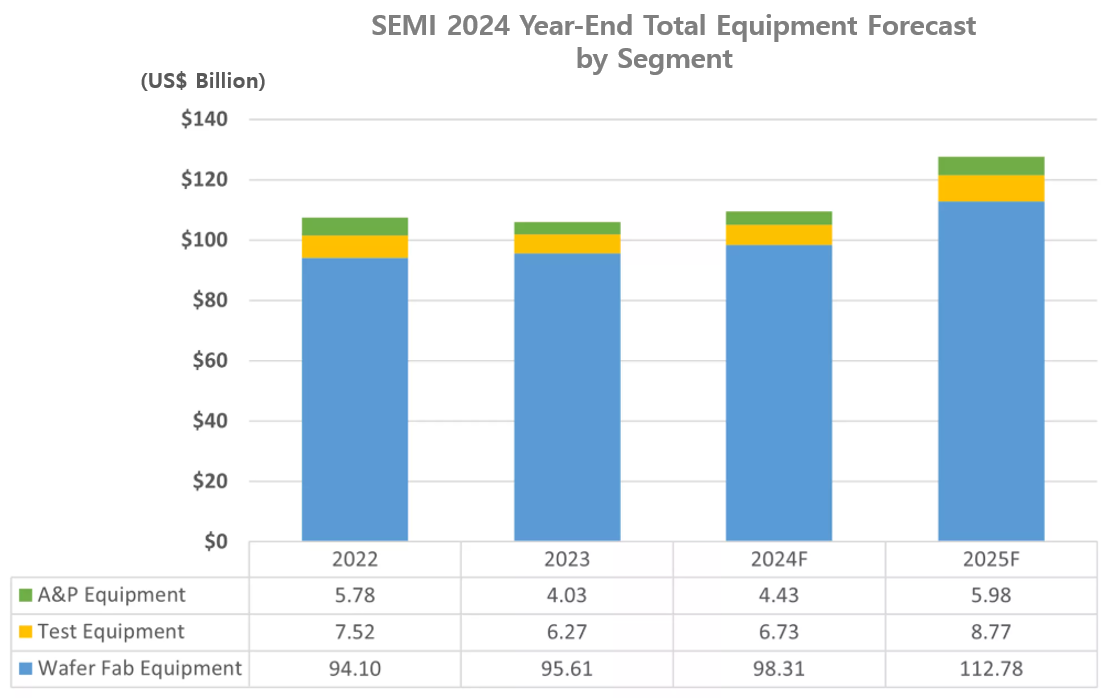

한편, 반도체 제조기기, 장비, 재료 메이커로 구성된 국제업계단체인 SEMI(국제 반도체제조장비재료협회)는 2024년 7월 10일, 2024년 세계 반도체 제조장비 시장 규모가 전년 대비 3.4% 증가한 1090억 달러에 이를 것으로 전망하며, 역대 최고 규모를 기록할 것이라고 예측했다.

주요 요인으로는 중국의 설비 투자 호조 지속과 인공지능(AI) 개발에 필요한 핵심 부품인 고대역폭메모리(HBM) 및 메모리 반도체 대표 제품인 D램 투자 증가가 꼽혔다. 이러한 투자가 첨단 로직 및 메모리 관련 수요를 자극하면서 웨이퍼 팹 장비 매출이 증가하고 있으며, 당초 예상치였던 930억 달러에서 2.8% 증가한 980억 달러로 대폭 상향 조정됐다. 또한, 과거 2년 동안 감소세를 보였던 반도체 후공정 제조장비 매출은 2024년 후반부터 시장 회복이 예상되며, 후공정용 반도체 테스트 장비는 7.4% 증가한 67억 달러, 조립·패키징 장비는 10.0% 증가한 44억 달러에 이를 것으로 전망된다.

2025년에도 성장이 지속될 것으로 보이며, 2024년 대비 17% 증가한 1280억 달러에 이를 것으로 예상된다. 특히 AI용 반도체의 전공정과 후공정 장비 판매 성장이 주요 요인으로, 후공정 장비 시장은 더욱 확대될 것으로 보인다. 반도체 테스트 장비는 30.0% 증가, 조립·패키징 장비는 34.9% 증가하며 큰 성장이 예상된다.

<반도체 제조장비 분야별 판매금액 추이>

(단위: US$ 10억)

수입동향

일본의 반도체 제조장비(HS-CODE 8486.20) 2023년 전체 수입 금액은 전년 대비 4.4% 감소한 3930억7895만 엔을 기록했다. 국가/지역별 수입 현황(2023년 기준)을 살펴보면, 1위는 미국으로 1384억6896만 엔(전년 대비 24.6% 감소), 2위는 싱가포르로 861억4338만 엔(전년 대비 24.7% 증가), 3위는 네덜란드로 621억7341만 엔(전년 대비 22.5% 감소), 4위는 대만으로 468억4357만 엔(전년 대비 165.7% 증가)을 기록했다. 즉, 상위 4개 수입 국가/지역이 전체 수입의 약 85%를 차지하고 있다. 한국으로부터의 수입은 전년 대비 2.9% 증가한 221억2524만 엔으로, 2022년 215억451만 엔(전년 대비 63.9% 증가)을 기록한 이후에도 높은 성장세를 이어가고 있다. 한국은 약 5%의 점유율을 차지하고 있다.

한편, 2023년은 상위 4개 국가/지역의 수입 의존도 비중 변화가 특징적인 해였다. 2021년까지 전체 수입액의 절반을 차지하며 압도적으로 1위였던 미국으로부터의 수입이 감소세로 전환된 반면, 싱가포르, 네덜란드, 대만으로부터의 수입은 증가하는 추세를 보였다.

경쟁 동향

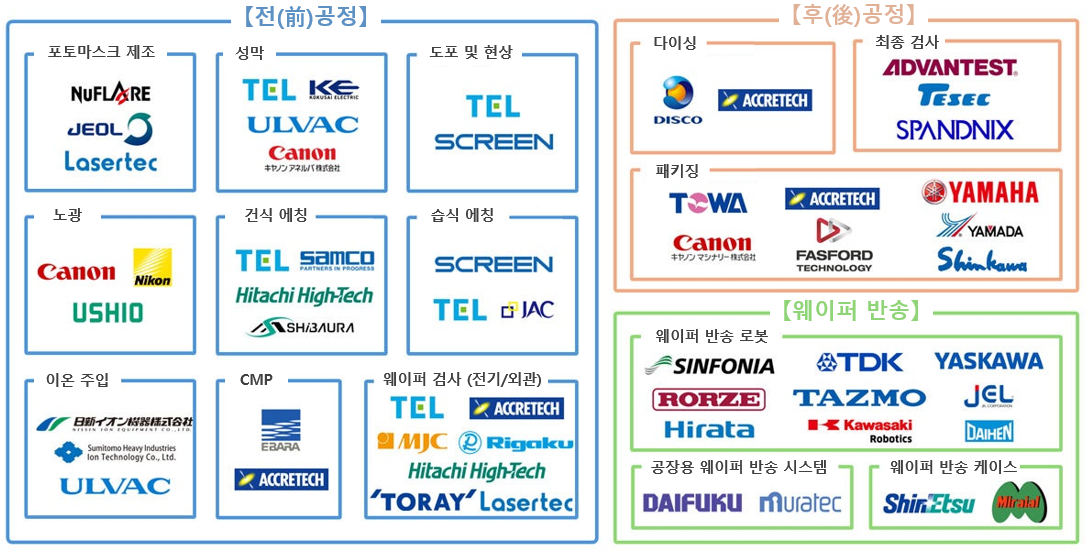

반도체 제조장비 시장에서 글로벌 상위 10위는 미국, 네덜란드, 일본의 기업들이 차지하고 있으며, 일본의 대표적인 기업으로는 도쿄일렉트로닉, 어드밴테스트, 스크린 홀딩스, 히타치 하이테크, 캐논, 코쿠사이 일렉트릭, 니콘, 디스코, 레저테크, 에바라제작소, 도쿄정밀 등이 있다. 일본 내 시장 매출 금액 기준 점유율 상위 3개 사의 업체별 주요 특징은 다음과 같다.

1. 도쿄일렉트론(Tokyo Electron, TEL)

도쿄일렉트론은 세계적인 반도체 제조 장치 제조업체로, 포토레지스트 도포·현상 장치의 세계 시장 점유율이 90%에 달한다. 주로 반도체 제조의 전공정(실리콘 웨이퍼에 전자 회로를 형성하는 공정)의 패터닝 중심으로 폭넓은 제품군을 제공하며, 주요 장비별 2023년 세계 시장 점유율은 코터·디벨로퍼 90%, 드라이 에칭 장치 22%, 성막 장치 31%, 세정 장치 22%, 웨이퍼 프로버 34%를 기록했다. 또한, 노광장치 분야의 세계시장 최대 기업인 네덜란드의 ASML과는 최첨단 프로세스를 공동 개발하는 협업 관계에 있다. 2024년 3월기(2023년 4월~2024년 3월) 실적은 1조8305억2700만 엔으로 추이한 한편, 2025년에는 2조4000억 엔으로 전년 대비 31.1% 증가할 전망이다. 반도체 4세대 동시 개발 등 중장기적으로 지속적인 연구개발 투자를 함으로써 전 세계 반도체 업체들로부터 신뢰를 얻고 있다. 주요 고객은 삼성전자, 인텔, TSMC 등이며, 지역별로는 중국 44.4%, 한국 15.6%, 대만 11.2%, 일본 10.1%, 북미 9.2%, 유럽 6.5%, 동남아시아·기타 3.0% 등의 점유율을 보인다.

2. 어드반테스트(ADVANTEST)

일본 내 매출액 2위를 차지하는 어드반테스트는 반도체 테스터 시장에서 세계 시장 점유율 57%를 차지하며, 혁신 기술을 바탕으로 미래 반도체 제조를 견인하고 있다. 특히 '테스트 셀' 자동화 솔루션을 통해 테스트 시스템, 테스트 핸들러, 현장 운송장비를 모니터링하고 제어할 수 있도록 해 수율을 높이고 프로세스 효율성을 높이는 제품을 제공하는 것도 강점으로 꼽히고 있다.

2024년 3월기 실적은 전년동기대비 20.8% 감소한 2175억1100만 엔으로 예상되며, 2025년에는 51.4% 증가한 3292억600만 엔이 될 것으로 전망된다. 해외 매출 비율이 90% 이상이며, 2023년의 지역별 매출액은 일본 197억 엔(4.7%), 중국 1571억 엔(32.3%), 한국 929억 엔(19.1%), 대만 1084억 엔(22.3%), 미주 376억 엔(7.7%), 유럽 176억 엔(3.6%), 기타 532억 엔(10.9)을 기록했다.

3. 스크린 홀딩스(SCREEN HD)

일본 내 매출 3위를 차지하는 스크린 홀딩스는 세척 장비 분야에서 강점을 보이며, 웨이퍼의 오염을 제거하는 세정 장치로 세계 시장 점유율 1위를 기록하고 있다. 사업마다 수행회사가 나뉘어져 있고, 반도체제조장치 사업을 담당하는 곳은 SCREEN 세미컨덕터 솔루션즈(SCREEN Semiconductor Solutions)로 반도체제조장치 사업이 매출 전체의 70%를 차지하고 있다. 스크린 홀딩스의 2024년 3월기 실적은 5049억 엔으로 3년 연속 최고 기록을 경신하며, 중기 경영 계획인 ‘Value Up Further 2026’에 따라 2033년까지 매출액 1조 엔 이상, 영업이익률 20% 이상을 목표로 투자를 강화할 예정이다. 이를 위해 현재 신사업으로 추진하고 있는 반도체 후공정 전용의 마스크 불필요 노광장비, 수소 관련 장비 수익을 100억 엔 규모로 확대할 전망이다. 2019년 최신 공장인 S3(S3는 Safety, Smart, Speed의 머리글자) 건설을 시작으로 현재 S3-4, S3-5를 완공했으며, 2020년 미국의 Applied Materials(AMAT)와 공동 개발 계약을 체결해 고도의 세정 기술을 구축하고 있고, 자동화를 통한 생산 능력 향상에도 노력하고 있다.

<일본의 반도체제조장비 메이커 공정별 관계도>

유통구조

일본의 반도체 업계는 반도체를 제조하는 반도체 메이커, 제조에 필요한 장비를 생산하는 반도체제조장비 메이커, 반도체를 판매하는 반도체 상사 등 다양한 기업들이 밀접하게 관계를 맺으며 반도체 공급망을 지탱하고 있다.

반도체제조장비 제조사는 로직 반도체, 메모리 반도체, 차세대 반도체, 파워 아날로그 반도체 등을 개발하고 설계하는 반도체 디바이스 메이커인 팹리스(회로 및 패턴 개발과 설계 전문, 생산은 외부 위탁)와 제조를 도급받는 파운드리(반도체 위탁 생산 전문) 기업에 장비나 기기를 공급한다. 이를 위해 반도체제조장비 제조사는 필요한 재료와 전용 부품(펌프, 유량계 등), 반송 시스템을 각 제조 기업으로부터 매입하고, 고객인 반도체 업체마다 요구하는 사양에 맞춰 각 공정에 필요한 장비와 기기를 맞춤형으로 생산한다.

현재 반도체 업계에서는 수평분업*이 가속화되고 있어, 제조장치 메이커들은 이에 맞춰 고객사와의 공동 연구를 통한 전용 기기 개발이나 영업 체제 재검토를 진행하고 있으며, 반도체 메이커와의 제휴도 활발히 이루어지고 있다.

* 주) 수평분업형(水平分業)은 설계, 전공정, 후공정 등을 각각 다른 기업이 담당하는 비즈니스 모델로, 설계에 특화된 기업을 팹리스(Fabless), 전공정에 특화된 기업을 파운드리(Foundry), 후공정 및 검사공정에 특화된 기업을 OSAT(Outsourced Semiconductor Assembly & Test)라고 한다. 반면, 수직통합형(垂直統合)은 설계, 전공정, 후공정까지 모두 자사에서 처리하는 비즈니스 모델로, 이를 채택한 기업을 IDM(Integrated Device Manufacturer)이라고 부름

반도체제조장비 제조사는 반도체 제조사에 전공정 및 후공정 등 각 제조 공정에 필요한 장비를 납품하고, 반도체 제조사는 이를 이용해 반도체 칩을 완성한 후 반도체 상사에 납품한다. 반도체 상사는 이 칩을 기계, 전기, 자동차 등 다양한 분야의 고객사에 공급하는 형태로 조달하는 것이 일반적이다.

시사점

경제산업성이 발표한 ‘반도체·디지털 산업전략의 현황과 향후(2024.5.31. 발표)’에 따르면, 생성 AI의 등장으로 향후 최첨단 반도체의 글로벌 수요는 더욱 확대될 것으로 전망된다. 특히, 클라우드 기반의 대규모 정보처리에 필요한 ‘최첨단 일반 반도체’와 자동차, 통신, IoT 기기 등의 각 용도에 따라 고성능·저소비 전력을 실현하는 ‘최첨단 커스텀 반도체’ 시장이 급성장할 것으로 예상된다. 이에 따라 경제산업성은 일본이 두 시장의 수요를 모두 만족시키기 위해 공급력 확보에 주력해야 한다고 밝혔다.

SEAJ의 카와이 회장(도쿄일렉트론 대표이사)은 “2024년도 반도체 수요는 서서히 회복되고 있으며, 낸드플래시 회복은 연말로 늦어질 수 있지만 이를 감안하더라도 반도체제조장비 수요 확대가 기대될뿐만 아니라, 2025년도는 국내 메모리 메이커나 일본에 진출한 팹리스 전용의 수요도 증가할 것이다”라고 언급했다. 그는 또한 “세계 반도체 시장은 처음으로 6000억 달러를 넘을 전망으로 2030년경에는 1조 달러가 넘는 시장이 예측되는 가운데 시장 확대 속도는 더욱 빨라지고 있어 AI 탑재 스마트폰과 PC가 반도체제조장비 수요를 끌어올리는 데 기여할 것이다”라며 향후 반도체제조장비 시장 회복과 성장에 기대감을 나타냈다.

현재 일본에서는 첨단 반도체 공급망이 급속히 정돈되기 시작해 반도체 재료나 제조장비 기업의 투자가 활발해지고 있다. 특히, 반도체 공장 신설이 잇따르고 있는 구마모토현에는 170여 개의 기업이 진출하고 있으며, 글로벌 점유율 1위 파운드리 메이커인 대만의 TSMC 영향이 크다. 또한, 일본의 자국 반도체 생산에 사활을 건 라피더스가 자리한 홋카이도에 진출을 결정한 관련 서플라이어가 30여개 사로 증가하고 있다.

앞으로도 생성형 AI용 첨단 반도체 시장이 크게 확대될 것으로 전망되는 가운데, 일본의 반도체 재료나 제조장비제조사를 비롯해 관련된 많은 주변 산업에도 중장기적인 혜택이 미칠 것으로 기대된다. 한국의 반도체 관련 기업들은 일본 기업과 설계나 개발 단계부터 파트너십을 구축해 공급망 전체에서 원활한 협업을 통해 새로운 성장 동력을 확보할 수 있도록 전략적으로 접근하는 것이 중요해질 것이다.

https://dream.kotra.or.kr/kotranews/cms/news/actionKotraBoardDetail.do?pageNo=1&pagePerCnt=10&SITE_NO=3&MENU_ID=170&CONTENTS_NO=1&bbsGbn=01&bbsSn=243,254,403,257&pNttSn=223044&recordCountPerPage=10&viewType=&pNewsGbn=&pStartDt=&pEndDt=&sSearchVal=&pRegnCd=&pNatCd=&pKbcCd=&pIndustCd=&pHsCode=&pHsCodeNm=&pHsCdType=&sSearchVal=